Grupa Apator po 3 kwartałach 2024 r. zwiększa sprzedaż i marże

Grupa Apator odnotowuje wyższe rok do roku wyniki na wszystkich poziomach dzięki wzrostom obrotów i istotnej poprawie rentowności biznesu.

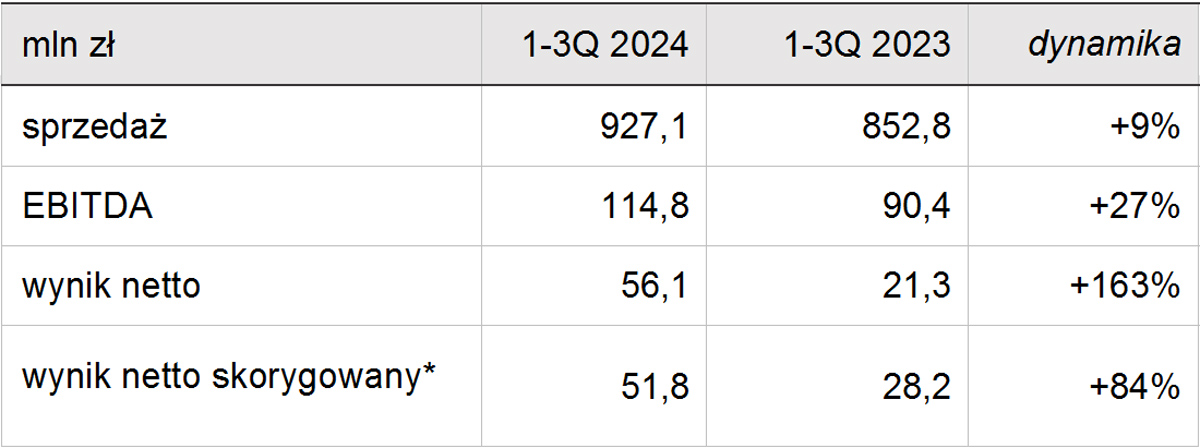

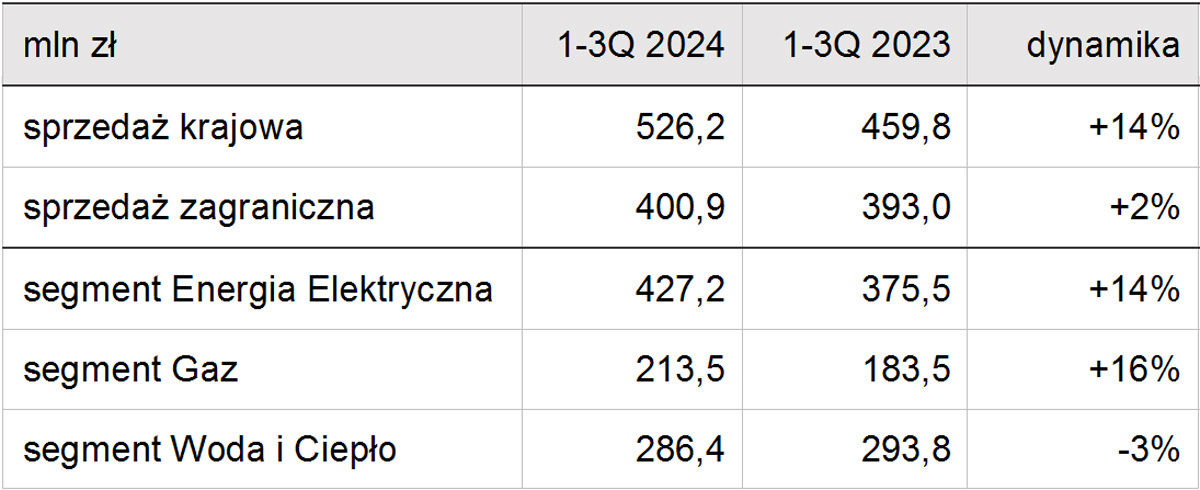

- Skonsolidowane przychody ze sprzedaży w okresie 1-3Q 2024 r. wyższe r/r o 9% (927,1 mln zł), dzięki bardzo dobrej sprzedaży w segmencie Energii Elektrycznej (427,2 mln zł, +14% r/r), poprawie sytuacji w Gazie (213,5 mln zł, +16% r/r), przy porównywalnych r/r obrotach w Wodzie i Cieple (286,4 mln zł, -3% r/r).

- Skonsolidowana EBITDA w okresie 1-3Q 2024 r. na poziomie 114,8 mln zł (+27% r/r), zaś skorygowany zysk netto* w wysokości 51,8 mln zł (+84% r/r).

- Wyniki 3. kwartału 2024 r: skonsolidowane przychody zbliżone do ubiegłorocznych (292,6 mln zł, +1% r/r), przy poprawie obrotów w Gazie (65,7 mln zł +30% r/r) oraz nieco niższej w porównaniu do ub. roku sprzedaży w segmentach Energii Elektrycznej (134,3 mln zł, -6% r/r) oraz Wodzie i Cieple (92,6 mln zł, -3% r/r).

- Skonsolidowana EBITDA w 3Q 2024 r. na poziomie 38,2 mln zł (+22% r/r), zaś zysk netto w wysokości 17,5 mln zł (2x wyższy r/r).

- Konsekwentna praca nad efektywnością operacyjną i optymalizacją kapitału obrotowego z przełożeniem na niski poziom zadłużenia: wskaźnik dług netto/skorygowana EBITDA LTM na poziomie 0,79x (vs 1,48 na koniec 2023 r.)

*) Zysk netto skorygowany o odpis na aktywo podatkowe dotyczący spółki GWi w 1-3Q 2023 r. oraz o wyksięgowaną ujemną wartość aktywów netto GWi w 1-3Q 2024 r. (w związku z utratą kontroli nad spółką w rozumieniu MSSF 10).

Portfolio

Szerokie portfolio rozwiązań dla sektorów energetyki zawodowej i prosumenckiej oraz branży wodnej stanowi solidną bazę dla konsekwentnego rozwoju sprzedaży Grupy Apator w kraju i eksporcie. Dodatkowo, dzięki kompetencjom technicznym i elastyczności operacyjnej Grupa wykorzystuje szanse sprzedażowe, podejmując się nowych zleceń. W efekcie, w okresie 1-3Q 2024 r. Grupa Apator wypracowała obroty o 9% wyższe r/r na poziomie 927,1 mln zł, głównie dzięki bardzo dobrym wynikom w segmencie Energii Elektrycznej (427,2 mln zł, +14% r/r) oraz stopniowej poprawie sytuacji w segmencie Gazu (213,5 mln zł, +16%), mimo że silny złoty niekorzystnie wpływał na przeliczenie przychodów z eksportu stanowiących zdecydowaną większość obrotów segmentu. Skonsolidowana EBITDA wyniosła 114,8 mln zł (+27% r/r), zaś skorygowany wynik netto ukształtował się na poziomie 51,8 mln zł (+84% r/r).

Segment EE

W segmencie EE Apator aktywnie uczestniczy w rolloucie liczników zdalnego odczytu w Polsce (sprzedaż krajowa wyższa r/r o 44%). Ponadto Grupa dostarcza specjalistyczne produkty do zabezpieczania, sterowania i automatyzacji sieci na średnich i niskich napięciach, rozwiązania dla OZE oraz uczestniczy w ogłaszanych coraz liczniej postępowaniach na dostawy magazynów energii. W ostatnich miesiącach w sektorze elektroenergetycznym zauważalne było przejściowe spowolnienie inwestycji i narastające problemy z przyłączaniem nowych mocy ze źródeł odnawialnych. Zapowiadane na najbliższe lata inwestycje w obszarze OZE, przesyłu oraz dystrybucji ee w Polsce (według szacunków Ministerstwa Aktywów Państwowych sięgające rzędu ok. 350 mld zł), wspierane dofinansowaniem z UE, otworzą przed Grupą szanse sprzedażowe, na które Apator jest gotowy dzięki szerokiemu portfolio ofertowemu i doświadczeniu z licznych wdrożeń i pilotaży.

Sprzedaż

Sprzedaż krajowa Grupy Apator rozwijała się w okresie 1-3Q 2024 r. szybciej niż obroty za granicą, w konsekwencji jej udział w przychodach ogółem Grupy wzrósł do 57%. Grupa z powodzeniem sprzedaje swoje rozwiązania także poza Polską. Głównym kierunkiem eksportowym są kraje Unii Europejskiej (z dominującym udziałem rynków: belgijskiego, niemieckiego, czeskiego, greckiego, rumuńskiego, niderlandzkiego, hiszpańskiego i węgierskiego) oraz Wielka Brytania. Odnotowany znaczący wzrost obrotów na rynek belgijski związany jest z realizacją referencyjnego kontraktu na dostawy gazomierzy inteligentnych, większego znaczenia nabrał też rynek grecki, gdzie Grupa dostarcza wodomierze ultradźwiękowe. Rośnie udział sprzedaży produktów Grupy w Ukrainie.

Inwestycje

Poziom inwestycji po 3 kwartałach 2024 roku przekroczył poziom 40 mln zł i był związany w głównej mierze z pracami R&D oraz rozwojem parku maszynowego. Sytuacja finansowa Grupy Apator jest dobra, spółki Grupy z sukcesem przeprowadziły działania służące obniżeniu kosztów zapasów i finansującego je zadłużenia, przy równoczesnym zachowaniu bezpieczeństwa oraz ciągłości produkcji i dostaw. Jednocześnie wraz z przystąpieniem do realizacji większych kontraktów dla OSD spółka w kolejnych miesiącach planowo zwiększy poziom zapasów komponentów. Wskaźnik dług netto/EBITDA LTM (skorygowana) na koniec trzeciego kwartału 2024 r. ukształtował się na poziomie 0,79x (wobec 1,96x na koniec września 2023 r. i 1,48x na koniec ub. r.).

– Jesteśmy zadowoleni z poziomu sprzedaży i wyników finansowych wypracowanych przez Grupę Apator w ciągu 3 kwartałów 2024 r., mimo że czynniki makroekonomiczne oraz sytuacja w branży nie pozwalają na pełne wykorzystanie potencjału naszej oferty. Skala inwestycji w energetyce jest wciąż zbyt niska, gospodarka nadal czeka na środki finansowe przewidziane na modernizację i rozwój sieci elektroenergetycznych, digitalizację i zwiększenie bezpieczeństwa technologicznego sektora, udrożnienie mocy przyłączeniowych dla nowych źródeł OZE, a także rozwój magazynów energii. Wyzwania transformacji są ogromne, co rodzi dla Grupy szanse na rozwój nowych rozwiązań technicznych i sprzedaż zaawansowanych produktów, na których implementację rynkową Grupa jest gotowa już dziś – mówi Maciej Wyczesany, Prezes Zarządu Apator SA. – Nadal będziemy pracować nad efektywnością operacyjną, konsolidacją kluczowych procesów w ramach Grupy oraz optymalizacją poziomu kapitału obrotowego, zadłużenia i inwestycji, aby dostosować organizację, technologię i zdolności produkcyjne do ambitnych celów naszej strategii.

Podstawowe dane finansowe

*) Zysk netto skorygowany o odpis na aktywo podatkowe dotyczący spółki GWi w 1-3Q 2023 r. oraz o wyksięgowaną ujemną wartość aktywów netto GWi w 1-3Q 2024 r. (w związku z utratą kontroli nad spółką w rozumieniu MSSF 10).

Przychody głównych segmentów

Żródło: informacje prasowe

Będą kolejne liczniki firm Apator i Sagemcom do zdalnego odczytu dla klientów ENERGA-OPERATOR

Będą kolejne liczniki firm Apator i Sagemcom do zdalnego odczytu dla klientów ENERGA-OPERATOR  Grupa Apator prezentuje wyniki finansowe za 1Q 2024 r.

Grupa Apator prezentuje wyniki finansowe za 1Q 2024 r.  Grupa Apator odnotowała wyższe wyniki finansowe w 1 półroczu 2024

Grupa Apator odnotowała wyższe wyniki finansowe w 1 półroczu 2024